Окончательная величина прироста NWC отражает

укрепление финансовой устойчивости бизнеса, возрастание его финансовой гибкости

– менеджеры располагают достаточными ликвидными ресурсами не только для

погашения всех краткосрочных обязательств, но и для быстрого реагирования на

вновь открывающиеся инвестиционные возможности. Но эта же самая цифра

свидетельствует о том, что предприятие не только не вернуло своим владельцам

всех заработанных доходов (путем выплаты дивидендов), но и не полностью инвестировало

удержанные средства в долгосрочные активы или проекты, нацеленные на получение

более высоких доходов в будущем. Нераспределенные ресурсы размещены в ликвидные

активы (запасы, дебиторская задолженность, денежные средства), которые не могут

принести предприятию высоких доходов.

Поэтому систематическое увеличение

собственного оборотного капитала не рассматривается как однозначно

положительная характеристика работы предприятия. Наоборот, с позиции инвесторов

данное явление свидетельствует о недостаточной инвестиционной активности

предприятия, нежелании его менеджеров расставаться с избыточным запасом

ликвидности. Такое положение может вполне устраивать руководителей корпораций,

так как оно обеспечивает им достаточно комфортное существование, избавляя от

необходимости постоянно изыскивать средства для погашения наиболее срочных

обязательств. Но основная цель бизнеса заключается не в облегчении жизни менеджеров,

а в увеличении богатства его владельцев. Рост величины NWC не является индикатором

достижения предприятием данной цели.

Общая сумма фактически генерированных

предприятием фондов отражает результаты текущей деятельности, которая, в свою

очередь, является воплощением прошлых инвестиционных идей и решений.

Предприятие не сможет сегодня обеспечить желаемое соотношение между ценой своих

изделий (товаров, услуг) и издержками на их производство, если вчера (несколько

лет назад) оно не побеспокоилось о модернизации оборудования или проведении

рекламно-маркетинговой кампании, направленной на создание солидного брэнда. В

условиях жесткой конкуренции прибыль обязательно «утечет» к более

предусмотрительным и рачительным соперникам, вовремя осуществившим все

необходимые мероприятия. Еще меньше возможностей повлиять на улучшение текущих

результатов работы имеется у финансовых менеджеров предприятия – они по

определению не являются специалистами в сфере технологий производства и вряд ли

будут в состоянии сформулировать предложения по снижению издержек или росту

производительности оборудования.

Единственная возможность исправить положение сегодня заключается в

правильном инвестировании заработанных фондов, то есть в создании долгосрочных

активов (как материальных, так и «неосязаемых»), которые обеспечат рост доходов

в будущем. Для финансовых менеджеров

принципиально важной является правая, а не левая часть схемы на рис. 5 – какой

бы ни была сегодняшняя способность предприятия генерировать фонды, задача

финансиста всегда будет заключаться в выработке такого способа их

распределения, который бы обеспечил увеличение этой способности в будущем.

Ключевая роль в решении данной задачи отводится инвестиционным решениям, так

как лишь они могут повлиять на будущие доходы. Финансовые менеджеры должны

располагать четким критерием, который позволял бы им отделять хорошие

инвестиционные решения от плохих. Весь объем доступных к распределению фондов

(как внутренних, так и внешних) должен направляться прежде всего на

финансирование отобранных «хороших» (то есть, экономически эффективных)

инвестиционных проектов. Обоснование и анализ решений по долгосрочным

инвестициям является первоочередной и самой важной задачей финансового

менеджмента, без ее решения теряется какой бы то ни было смысл в разработке

политики привлечения внешнего капитала или выплаты дивидендов.

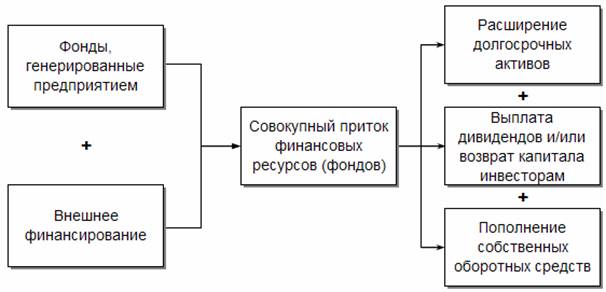

Рисунок

6. Общая схема формирования и использования финансовых ресурсов предприятия.

Графическая интерпретация данного подхода представлена на рис. 6: в нем отсутствует подробная детализация источников возникновения фондов и внимание акцентируется на основных направлениях их использования. Как видно из рисунка, наиболее важным для предприятия (и для финансовых менеджеров) направлением деятельности является долгосрочное инвестирование финансовых ресурсов.

Вернуться

на предыдущую страницу

Вернуться

к списку всех лекций